2023年的寒冬让2024年养猪人的日子不至于太难过,但2024年是暖冬,生产效率受到的影响有限,这会压制2025年的猪价;

2025年猪价也很难出现阶段性上涨行情,这是因为养殖户对未来猪价同样保持谨慎态度,这样就很难看到像过去那样积极压栏和二次育肥现象;

猪价行情何时会出现?或许要等一些外部催化,如政策干预或疫病爆发,甚至一个寒冬,都可能会酝酿出不错的机会。

天气成了猪价的“风向标”。

从猪价的表现来看,2024年对于养猪行业来说,日子并不算太难过,这还要归功于2023年的寒冬。

自2024年5月起,生猪价格一路攀升,从约15元/公斤涨至8月中旬超过21元/公斤。尽管随后出现了一定的回调,但在10月之前,猪价依然保持在17元/公斤以上的高位。

这波涨价潮无疑让养猪企业尝到了甜头。2024年前三季度,牧原股份实现归母净利润104.8亿元,同比增长了惊人的668.9%;温氏股份则实现归母净利润64.08亿元,同比增幅达到241.47%。

2024年猪价之所以展现出“淡季不淡”的特点,产能下降确实是其中一个因素。农业部数据显示,2023年8月和2024年1月期间我国能繁母猪累计环比下滑了约9%,理论上,这会导致2024年5月至10月期间的生猪供应相对紧张。

而寒冷天气是另一个不能忽视的因素。

2023年可谓是一个寒冬,低温引发了仔猪腹泻,导致2023年10月至2024年1月间,仔猪的存栏量环比累计下降近10%,这直接影响了6个月后的生猪供应。

以上变化让养殖户对猪价有了乐观预期,开始惜售。随着猪价上涨,压栏和二次育肥行为更加积极,推迟了产能的释放,最终引发了猪价的超预期上涨。

可以说,2023年的寒冬让2024年养猪人的日子不至于太难过。

但2024年是暖冬,这一气候变化无疑为养猪行业释放了一个不太乐观的“信号”。

暖冬是猪价的“压制器”温暖的天气将减少仔猪疾病的发生和传播,对生产效率PSY(每头母猪每年所能提供的断奶仔猪头数)影响有限,这种反差或许让养猪人在2025年不会那么轻松。

在基本分析框架中,影响猪价的是供需两端,但由于我国猪肉需求较为稳定(我国猪肉消费量自2014年开始萎缩),因此对猪价起到决定性作用的是供给端。

从生长周期上看,一头能繁母猪(指已经生产过仔猪且能够继续繁殖的母猪)到生猪出栏,通常需要约10个月时间。其中,母猪的妊娠期为4个月,剩下的时间则是仔猪的成长过程。即仔猪存栏量是提前6个月判断生猪供应的先行指标,而能繁母猪存栏量则决定了10个月后的供应情况。

换句话说,2025年1月到12月的生猪供应量,不仅会受到2024年8月到2025年7月期间仔猪存栏量的影响,还与2024年4月到2025年3月期间能繁母猪存栏量息息相关。

有数据显示,2024年8月-11月仔猪存栏量环比累计增加了0.9%,这意味着2025年1月-4月生猪供应是宽松的,究其原因:一是能繁母猪在2024年4月停止去化,此后连续7个月环比回升,对应2025年4月生猪供应也呈递增态势;二是暖冬并未对生产效率造成显著影响,2024年10月和11月期间,仔猪存栏量仅环比下降0.6%,远低于2023年同期5.4%的下降幅度。

因此,我们认为2025年整体猪价可能会保持低迷。那么,2025年猪价是否会像2024年一样迎来一波阶段性上涨行情呢?

这种情况发生的可能性不大。当前市场环境下,养殖户对未来猪价同样保持谨慎态度,这样就很难看到像过去那样积极压栏和二次育肥(以下简称“二育”)现象了。

我们一直在强调二育的重要性,它们究竟如何影响供给端?

具体来说,压栏是指生猪虽然已达到正常出栏体重(110-120kg),但养殖户却选择继续饲养,期待更高的卖价;而二育则是指养殖户在猪价上涨时,购买一些尚未达到正常体重的生猪,进一步饲养直到其体重增加后再出栏。

这两种行为本质上都是养殖户为了追求更高的卖价,选择延迟出栏,导致短期内猪肉供应减少,而在未来几个月,供给会集中释放,从而形成更大的供给压力,对猪价产生短期冲击。

根据涌益咨询的数据,2024年10至12月的计划出栏环比增量分别为4.3%、1.7%和5.4%,而实际完成度分别超出了计划增量的4.2%、1.6%和6.5%,这一增幅明显高于2022年和2023年同期。

根据卓创数据,11月和12月初的出栏均重分别为125.32公斤和125.99公斤,同比分别增加了1.59公斤和1.26公斤。这也解释了为何猪价在2024年腌腊旺季并未如预期那样“火爆”,反而出现了下跌的情况。

总之,供给端的增长,叠加实际疫病减少让生产效率有所提升,以及二育行为的减弱,我们对2025年猪价的预期比较悲观。

与此同时,市场对未来猪价也极致悲观。

从生猪期货来看,2503和2505合约的价格都在13元/kg左右,2509和2511合约也仅仅在14元/kg徘徊。这意味着,市场对2025年猪价的预期几乎停留在“现金成本线附近”,产能无法有效出清,又缺乏盈利空间,整个市场的预期已经跌到了谷底,似乎没有比这更糟的情况了。

猪周期趋向微利模式2025年并非个别现象,长远来看,猪周期将逐渐从高弹性阶段过渡到低利润率时期。

原因并不复杂——产能难以大规模出清,又没有生猪养殖企业大举扩张,生猪产能会处于相对稳定的状态,这就削弱了猪周期的周期性波动。与此同时,行业竞争日益加剧,整个行业的利润空间持续缩小,逐步进入了一个低利润率时期。

先说为何生猪产能难以大幅出清,这背后主要有两层逻辑:

(1)市场参与者的亏损承受能力明显提高,这也是我们过去常提到的产业中的一个重大变化。在之前,我国生猪养殖参与者7成以上是散养户,这些散养户的规模较小(出栏量通常不超过500头),资金实力相对薄弱。

而随着环保政策以及非洲猪瘟的清退,大量小规模散户退出市场,500头以上规模的养殖场开始占主导地位,从2011年的36.6%提升至目前的70%左右。相比散户,规模场融资能力相对更强,亏损承受能力也更高,因此即使在猪价持续下跌的情况下,它们也能够维持甚至扩大产能。

猪周期在资本介入后逐渐失去规律性,逐步弱化,这也是本轮猪周期被拉长的主要原因。

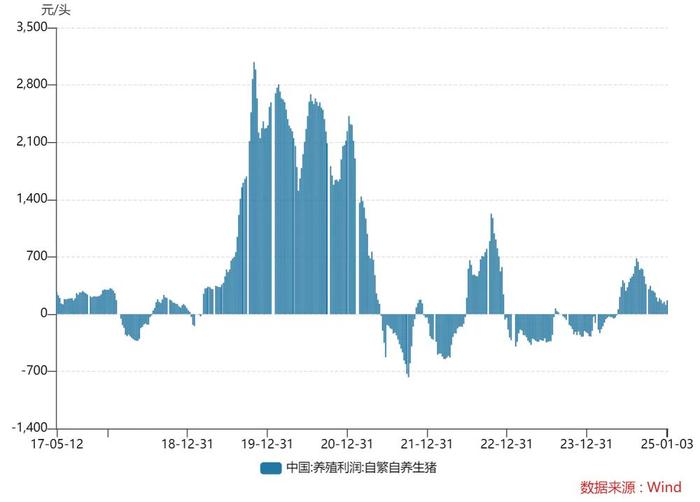

(2)现在处于生猪养殖盈利周期,是主动去化的阻力。本轮猪周期起始于2018年6月,至今已经持续了6年多时间,在这期间,猪企们经历了4轮“亏损底”,如今终于迎来了本轮周期的第二个盈利周期,自繁自养模式自2024年6月开始有利润。

猪企盈利的背后,不仅有猪价上涨的推动,还有养殖成本的下降。上游饲料(玉米和豆粕是主要原料)价格持续回落,叠加猪企的降本增效,行业平均养殖成本已从2023年底的15.7元/kg降至当前的15.5元/kg。这一变化提高了猪企的抗风险能力,也使得行业产能的“自我调节”变得更加困难。

那么, 行业究竟什么时候才会出现主动去化的局面?

理论上,只有当猪价跌至行业的现金流成本以下,即低于13.5元/kg时(行业的非现金成本约为2元/kg),猪企才会面临现金亏损,届时才有可能出现主动去化的情况。截至2025年1月12日,我国生猪(外三元)价格为16.3元/kg,距离这一现金成本还有一段不小的距离。

因此,单靠主动去化很难推动猪周期反转,真正的转机可能来自被动去化。具体来说,有两个主要因素可能触发这种被动去化:一是猪病爆发,包括蓝耳病、口蹄疫和非洲猪瘟等;二是政策的强力干预。

再说为何生猪产能短时间内也难以大幅扩张?

首先,在上述背景下,养殖户也放低了猪周期反转的预期,其补栏的意愿自然随之减弱。

其次,在这一轮猪周期中,猪企们面临着前所未有的财务压力,扩产的能力已大幅减弱。

经历多个亏损周期后,猪企在上行周期积累的利润几乎被耗尽,普遍面临财务困境。资产负债率超过60%已成常态,最严重时,6家猪企的负债率超过70%,其中2家突破80%。

所以在本轮盈利周期中,养殖户并未像以往那样疯狂扩张,而是更为谨慎,选择将盈利用于修复资产负债表。我们预测,在资产负债表明显修复之前,猪企难以进行大规模扩产。

总而言之,猪周期的弱化导致行业缺乏剧烈波动和短期高收益,投资者不能再单纯以周期股的视角评估该行业,因为猪肉股的业绩和估值上限已被产业趋势所限制。

同样,养殖户也需要重新审视这一行业。

警惕红利陷阱随着猪周期进入微利模式,猪企的成长性将更多依赖于成本控制和运营效率,而不是单纯依靠猪价波动来获得高额利润。

在没有品牌溢价、同质化严重的情况下,猪企的核心竞争力最终体现在养殖成本上。谁能有效控制成本,谁就能在微薄利润下保持竞争优势。

正如我们在过往文章《资本毁掉了猪周期》中提到的,猪企只有通过提升管理水平、减少非标准化环节损失并提高生产效率,才能有效降低养殖成本。

除此之外,猪企必须警惕盲目扩张,过度膨胀的规模可能带来成本失控。在快速扩张过程中,猪企往往需要大量招聘新员工,导致高比例的新员工可能出现执行问题,影响生产和防疫操作。此外,新员工融入企业文化的难度可能影响整体生产效率。这正是我们反复强调生猪养殖行业具有“规模不经济”特点的原因,尤其当产能达到500万头时,问题更加突出。

回望过去,行业红利曾让很多猪企一时风光,但也让他们不知不觉陷入了“过度扩张”的泥潭。正邦科技、*ST傲农和ST天邦等猪企,便是典型代表。

就像牧原股份董事长秦英林所说的,行业红利越高,把企业带入深渊越深,红利是陷阱,逐利有风险。

2018年6月开启的这一轮超级猪周期让很多养殖户在短期内赚取了丰厚利润,但随之而来的是资本过度涌入,导致生产能力过剩和资源浪费。这样的过度投入不仅让很多猪企陷入困境,也让行业的竞争格局发生了变化,过去的红利反而变成了“陷阱”,使得行业整体陷入了更深的危机。

而最后为行业“买单”的,除了盲目扩张的猪企,还有那些缺乏经验的养殖户和新进入者。他们对猪周期的规律缺乏准确判断,可能会在高利润的驱动下容易盲目投入;当市场转冷、猪价下跌时,他们由于缺乏足够的抗风险能力,很难坚持下去,最终可能被迫退出。

所以大家在行业红利出现时,应保持理性,不要盲目跟风,要做好风险预判和准备,避免成为红利“陷阱”的受害者。尤其是在2025年猪价预期不高的时候,要谨慎参与。

那么,机会何时会出现?或许要等一些外部催化,如政策干预或疫病爆发,甚至一个寒冬,都可能会酝酿出不错的机会。